2023年10月から、インボイス制度が施行されます。インボイス制度では、領収書に記載すべきことや発行できる人が今までと大きく異なります。

今回の記事では、「請求書の正しい書き方」や「発行側や受け取り側が注意すべき点」について詳しく解説していますので、ぜひご覧ください。

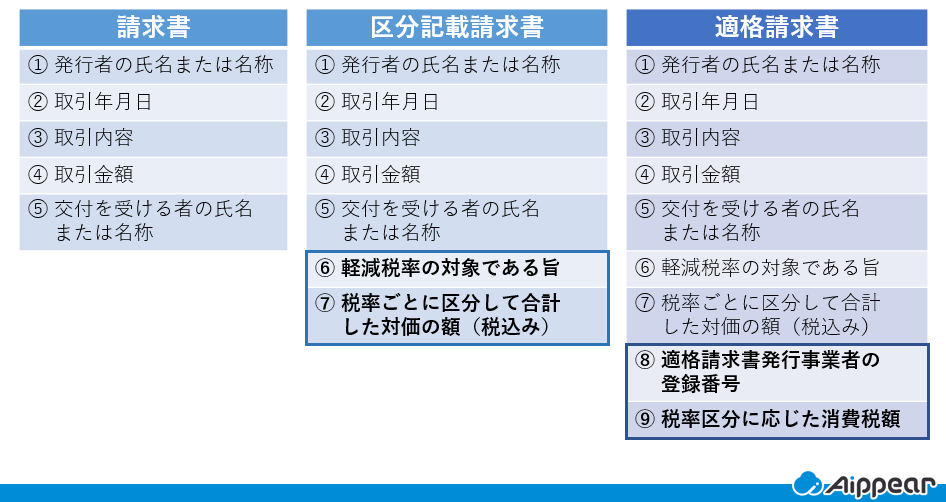

今までの請求書と適格請求書では何が変わる?

インボイス制度では、請求書は「適格請求書」の要件に従って記載する必要があります。今までの請求書と、どういった違いがあるのでしょうか?

今までは「区分記載請求書等保存方式」

今までの請求書は、「区分記載請求書等保存方式」に合わせた”区分記載請求書”を作成する必要がありました。

「区分記載請求書等保存方式」とは、10%と8%の消費税にそれぞれ対応した帳簿や請求書を保存するための制度です。インボイス制度までの経過措置として、2019年10月1日から2023年9月30日までの4年間実施されています。

この方式と同時に施行された「軽減税率制度」に対応するために、”区分記載請求書”を作成する必要があったのです。

「軽減税率制度」とは、2019年に行われた消費税10%引き上げの際、ある一定の条件下では消費税を8%のまま適用するといったものです。

事業者たちは、消費税などを申告する際に、取引内容をそれぞれの税率区分に応じて記帳する必要があったのです。

新しくなる「適格請求書等保存方式(インボイス制度)」

「適格請求書等保存方式(インボイス制度)」は、このような複数の税率に対応するための、仕入税額控除に関する方式です。インボイス制度は、2023年10月1日から施行されます。

今までの請求書は「区分記載請求書」という取扱でしたが、インボイス制度が導入されることで「適格請求書」として扱わなければなりません。

適格請求書は、発行者が買手へ正確な消費税率や税額を伝えるために必要なものです。

具体的には、以下のような変更点があります。

変更点1

請求書の記載事項が変わります

インボイス制度が適用され、適格請求書の記載事項に従った記述が必要となります。具体的には、以下の2点が追加されました。

適格請求書で追加となった記載事項

- 発行事業者の氏名や名称、登録番号

- それぞれの税率ごとに分けた消費税額等

この通り、適格請求書の記載事項では「登録番号」と「税率区分に応じた消費税等」の二点が追加となります。

変更点2

請求書等の交付が義務づけられます

「区分記載請求書等保存方式」での区分記載請求書の発行は、任意のものでした。発行者と受け取り側の双方に合意があれば、発行しなくてもよかったのです。

しかしインボイス制度適用後は、請求書の発行が義務付けられます。もし発行者が軽減税率対象の商品を扱っていないとしても、買い手から求められた場合は必ずインボイス(適格請求書)を発行しなけらばなりません。

変更点3

免税事業者等からの課税仕入が仕入税額控除とならない

インボイス制度導入後では、相手から適格請求書を貰えないと仕入税額控除ができなくなります。今まで控除できていたものは、自分で負担しなければなりません。

そのため、適格請求書を発行できない免税事業者は、取引先として選ばれにくくなる恐れがあります。

そもそもインボイス制度(適格請求書等保存方式)とは

インボイス制度における請求書の役割について理解するために、まずはインボイス制度(適格請求書等保存方式)の概要についておおまかにおさらいしておきましょう。

インボイス制度とは仕入税額控除を適用するための方式です

インボイス制度とは、「適格請求書」を受け取り正しく保存すると「仕入税額控除」が適用されるという制度のことです。

適格請求書に分類される書類は、指定された一定の基準を満たしている必要があります。また適格請求書を発行できるのは、税務署で手続きを完了した「適格請求書発行事業者」のみです。

適格請求書発行事業者とは?インボイス制度の仕組みについて解説仕入税額控除とは

では、仕入税額控除とは一体なんでしょうか。

事業者は、必ず国に税金を納める必要がありますよね。そのうちの一つである「消費税」は、課税売上税額から課税仕入れ税額を差し引いて計算されます。このことを、「仕入税額控除」と言います。

つまり仕入税額控除が適用できないとなると、税金を通常より多く払う必要になるということです。

「適格請求書」は電子データとしても発行・保存できます

インボイス制度では、電子データ化された適格請求書でも仕入税額控除が適用できます。このように、適格請求書を電磁的な記録としてやり取りするものを「電子インボイス」と言います。

国に認められている電子インボイスの提供方法は、以下の通りです。

- 受発注に関するオンラインシステムで行った取引(EDI取引)

- 電子メールで送信したもの

- インターネット上のサイトを通じて提供したもの

- 記録用媒体にて提供したもの

受け取り側は、このような電子データとして受け取った適格請求書を、電子帳簿保存法の要件したがって保存する必要があります。

領収書やレシートは「適格請求書」に含まれます

適格請求書には、指定された形式や様式がありません。そのため、手書きや電子データであっても、指定された記載事項が満たせていれば、適格請求書として判断できます。

また領収書やレシートに関しては、適格請求書よりも簡単な内容の「適格簡易請求書」として取り扱うこともできます。以下で詳しく解説していきます。

インボイス制度について詳しく見る

領収書やレシートを「適格簡易請求書」として扱うには?

インボイス制度では、適格請求書の内容をより簡単にした「適格簡易請求書」の交付も認めています。「適格簡易請求書」では、記入する内容が簡単になり扱いやすくなるというメリットがあります。しかし、要件を満たした事業者しか発行できないため、注意が必要です。

適格簡易請求書の条件

適格簡易請求書を発行するためには、「適格請求書発行事業者である」と「指定された特定の業種である」の2つを満たしていなければなりません。

指定された特定の業種とは、以下の6つです。

- 小売業

- 飲食店業

- 旅行業

- タクシー業

- 写真業

- 駐車場業

またこのほかに、「上記に準ずるそのほかの不特定多数の者を対象にする一定の営業」も適用されます。

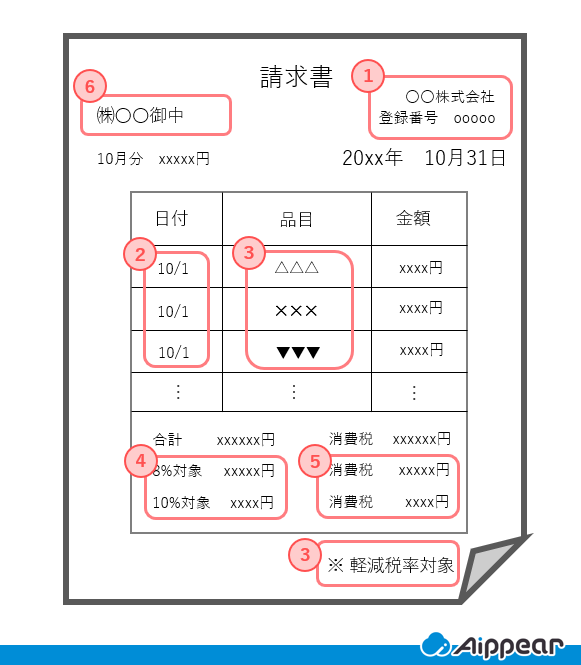

請求書の正しい書き方は?

請求書を正しく書くには、どういった点に注意すればよいでしょか。「適格請求書」と「適格簡易請求書」の二つに分けて説明します。

適格請求書の書き方

適格請求書では、以下の6つの記載事項が正しく記入されている必要があります。

適格請求書を満たす記載事項

- 適格請求者発行事業者の氏名または名称及び登録番号

その請求書を発行する事業者の名前や、登録番号を記載します。 - 取引年月日

その取引が行われた日付を記入します。 - 取引内容(軽減税率の対象品目である旨)

その取引の内容について記入します。また、軽減税率が対象であるという記述も忘れないでください。 - 税率ごとに区分して合計した対価の額及び適用税率

取引内容の金額を、それぞれの税率に分けて計算し、合計した金額を記入します。 - 税率毎に区分した消費税額等

それぞれの税率に応じた消費税の金額を記入します。 - 書類の交付を受ける事業者の氏名又は名称

その書類を受け取る事業者や氏名を記入します。

適格簡易請求書(領収書やレシート類)の書き方

飲食店や小売店での領収書やレシートは、「適格簡易請求書」として扱うことが出来ます。適格請求書と比べて、「適用税率」か「消費税額」のどちらかのみの記入で大丈夫です。

適格簡易請求書では、以下の項目を必ず満たしましょう。

- 適格簡易請求書を発行した者(事業者)の氏名または名称

- 登録番号

- 取引年月日

- 取引内容(資産や役務、軽減税率対象品目など)

- その取引における税抜価格または税率区分ごとに合計した金額

- 取引取引金額のうち区分した消費税額または適用税率

請求書を正しく書くための重要ポイント

請求書を正しく書くための重要なポイントは、大きく2つあります。それぞれ解説していきます。

複数の書類をまとめて1つの適格請求書として出すことが出来ます

適格請求書は、1つの書類ですべての記載事項を満たす必要はありません。つまり、複数の書類全体で記載事項を満たしていれば、それらを合わせて「適格請求書」として提出できるのです。

この場合、それぞれの書類がお互いに関連のあるものとしてハッキリと分かるよう、納品書番号などの事項を必ず記入してください。

端数処理が必要になる場合があります

適格請求書の記載項目である「税率ごとに区分した消費税額」では、それぞれの税率で区分し計算した合計額に対して「端数処理」を行わなければなりませ ん。

そのため、この記載事項で1円未満の端数が生じる場合、税率毎に1回の端数処理を必ず行いましょう。正しく端数処理を行わないと、「税率ごとに 区分した消費税額」として認められないので注意が必要です。

請求書を発行する側が対策しなければならない点

インボイス制度が導入される際、発行する側が確認・対策しておくべき点は何があるでしょうか?ひとつずつ確認していきましょう。

請求書が指定された要件を満たしているかどうか

適格請求書として認められるには、上で述べたような記載事項が記されている必要があります。そのため、必要となる項目に対応した形式のものを事前に用意しておきましょう。

また発行側は、軽減税率が対象されているかどうかに限らず、取引先から発行を求められた場合は必ずインボイスを交付しなけれればなりません。

交付したものの写しを保存する

適格請求書と適格簡易請求書、どちらも必ず、交付したものの写しを保存する必要があります。

これは義務付けられているため、忘れないようにしましょう。

請求書を受け取る側が注意すべき点

次は、請求書を受け取る側がしっかり確認すべき点をひとつずつ見ていきましょう。

適格請求書の保存が必要になる

適格請求書を受け取ったら、必ず保存する必要があります。なぜなら、仕入税額控除の要件として、課税期間の末日の翌日から2月を経過した日から7年間保存する必要があるからです。

保存が必要になる請求書等は以下になります。

- 売手が交付する適格請求書又は適格簡易請求書

- 買手が作成する仕入明細書等

- 卸売場における特定の譲渡に関するある一定の書類

- 上記に関する電磁的記録

「3万円未満の課税仕入れ」でも請求書は必須になる

今までの区分記載請求書等保存方式では、以下のような場合であれば特別に請求書がなくても仕入税額控除は可能でした。

- 3万円未満の課税仕入れ

- 請求書の交付がされなかったなどやむを得ない事情があるとき

しかし、インボイス制度導入後ではこれらの場合においても仕入税額控除は認められません。

3万円未満の取引の際でも、適格請求書の交付が必須となるので忘れないようにしましょう。

受け取り側自身が請求書へ追記できなくなる

今までは、もし請求書の内容に抜け漏れがあった場合、受け取り者自身で追記することが可能でした。しかし、インボイス制度以降は自分自身で請求書に追記することができなくなります。

そのため、適格請求書の記載事項でしっかりと内容が記載されているか入念にチェックしてください。

インボイス制度にも対応!『建築業向け管理システム アイピア』

まとめ

さて、今回の記事ではインボイス制度における「適格請求書」の書き方について、詳しく解説しました。 これまでの請求書とはちがい、「適格請求書発行事業者」でなければ請求書を発行することが出来ません。また、従来の請求書に加えて記載事項が増えているため、正しく記入することが重要です。

インボイス制度適用に向けて、注意すべき点をしっかり把握して対応できるよう準備しましょう。

インボイス制度に関する記事

- インボイス制度とは?消費税の仕組みから図解で説明

- 適格請求書とは?ポイントを踏まえて解説!

- 【インボイス制度】適格請求書発行事業者とは?登録方法やメリットを解説

- 電子インボイスとは?【インボイス制度施行】に向けて知っておこう

- インボイス制度で対応すべき領収書のルールとは?正しい書き方も解説